Čeští dolaroví milionáři mají ohledně nakládání s majetkem jasno. Cesta k jeho rozmnožení vede stále častěji přes investice spíše než přes podnikání. Stavební pozemky rovná se jistý výnos. Vysoká inflace je skutečná hrozba a jen investováním jí lze zabránit v erozi bohatství. Chaos způsobený kroky politiků škodí ekonomice. Kryptoměny jsou zajímavé, ale opatrně s nimi. Nové technologie nám pomáhají v soukromém životě i v podnikání.

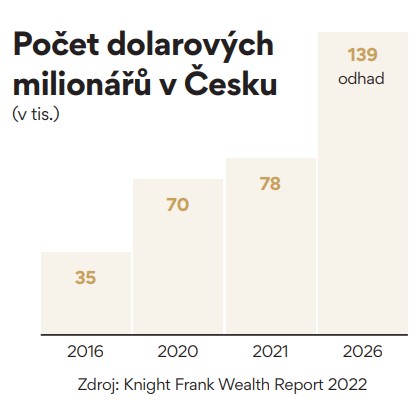

Typický dolarový milionář v Česku je 55letý podnikatel či majitel firmy, převážně muž. Ačkoli doby naprosté dominance mužů v této společenské vrstvě jsou pryč, stále si podle každoroční analýzy J&T Banka Wealth Report drží zastoupení až z 88 procent. Žen přibývá pomalu. Jednak díky byznysovému umu šikovných podnikatelek, jednak tím, že i v Česku již první generace úspěšných podnikatelů předává majetek a jeho správu potomkům, mezi nimiž je i řada schopných dědiček.

Bylo dobře, mělo být lépe

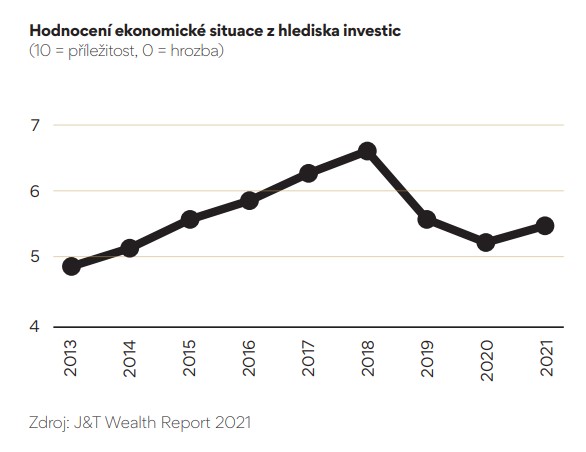

Rok 2021 byl pro nejbohatší Čechy úspěšnější než rok předešlý. Zažehnání nejvážnějších zdravotních i ekonomických rizik spojených s pandemií covidu-19 nastartovalo v mnoha odvětvích hospodářský růst. Rychle se vzpamatovaly jak rizikovější aktiva, jako jsou akcie, tak osvědčené aktivum v portfoliích tuzemských investorů – nemovitosti. Právě tato dvě aktiva spolu s výnosy z dluhopisů nejvíce přispěly k nárůstu hodnoty majetku zdejších milionářů v loňském roce. Fakt, že se jejich majetek rozmnožil, uvedlo 76 procent respondentů J&T Banky Wealth Reportu. Hlavní roli přitom hrály právě akcie, dluhopisy a nemovitosti, což ukazuje na skutečnost, že investice jsou pro kumulaci bohatství vhodnějším nástrojem než podnikání.

Značné oživení globální ekonomiky mohlo a mělo pokračovat i letos. Energetická krize zapříčiněná únorovým útokem Ruska na Ukrajinu spolu s obnovenými výpadky v dodavatelských řetězcích způsobenými lokálními čínskými lockdowny však znamenaly pro letošek konec optimismu. Navíc nejistotu podtrhla dlouho nevídaná dvouciferná inflace.

Do čeho investuje milionář

Trvalý růst cen stavebních pozemků a rezidenčních nemovitostí zůstává trvalým tahákem na peníze tuzemských boháčů. Reality představují bezpečný přístav, dobře chráněný i ve špatném počasí se silnými inflačními poryvy. Výnosné aktivum z nemovitostí dělá strukturální převis poptávky daný především byrokratickými překážkami, které dlouhodobě paralyzuje stavbu nových domů v Česku. Řeč je o dlouhých povolovacích procesech, které mají příčinu v zastaralých předpisech – stavebním zákoně a územních plánech.

Koronavirová pandemie podpořila zájem majetných lidí o svět start-upů. Důvodem je, že začínající inovativní, převážně technologické firmy často přicházejí s univerzálními IT řešeními, jejichž online použití nezná hranic. V době koronavirových lockdownů vypadala tato charakteristika světa start-upů obzvlášť atraktivně. Stejně jako fakt, že obor IT byl vůči protipandemickým opatřením v zásadě imunní. Jelikož je v tomto případě řeč o trhu rizikového kapitálu, zájem milionářů o tento segment zároveň poukazuje na fakt, že jde o odvážné podnikatele, kteří přiměřený risk považují za běžnou součást podnikání.

Akciové trhy se těší dlouhodobému zájmu milionářů, byť ve světě zaujímají v investičním portfoliu bohatých lidí větší podíl než v tuzemsku. Pozornost k burzám přitáhlo rychlé zotavení a robustní růst akciových indexů po odeznění nejsilnější vlny koronavirové pandemie. Samostatnou kapitolou jsou tituly reprezentující sektory, které výrazně těží se současné energetické krize. Letos ovšem zažívají akciové trhy silnou korekci. Americké akciové indexy od začátku roku ztratily zhruba 20 procent hodnoty. Více jsou propadem postiženy akcie technologických firem. Podobně na tom jsou i západoevropské akciové trhy.

Hlavní investiční cíle českých milionářů se vesměs shodují s těmi, na něž míří světoví boháči. Podle průzkumu Attitudes Survey společnosti Knight Frank zůstávají nemovitosti základem investičních portfolií mnoha osob s majetkem převyšujícím 30 milionů dolarů (UHNWI), když tvoří v průměru 27 procent investovatelného majetku. Jak zdůrazňuje William Matthews, vedoucí komerčního výzkumu společnosti Knight Frank, nemovitosti zaujímají postavení někde mezi dluhopisy a akciemi. „Těší se příznivému vlivu rostoucího nájemného a hodnoty v dobách ekonomické expanze, ale také jistotě příjmu v dobách výkyvů. Tyto aspekty budou žádoucí zejména ve střednědobém výhledu, v němž očekáváme pokračování současného globálního hospodářského oživení spolu s těžko predikovatelným dopadem vývoje měnové politiky,“ říká Matthews. Nezanedbatelným faktorem je u realit rovněž zajištění proti inflaci, kdy lze sázet jak na růst hodnoty samotných nemovitostí, tak na růst nájemného.

Jenže neplatí jednoduchá rovnice, že každá nemovitost automaticky představuje zajištění proti inflaci. „Investicím by měl předcházet adekvátní průzkum, pomocí nějž lze vytipovat sektory či jednotlivé budovy, které mohou poskytnout ochranu proti ničivému vlivu rychle rostoucích cen,“ nabádá Matthews.

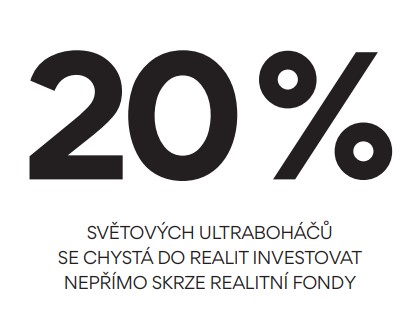

Jak dále vyplývá ze studie Knight Frank, preference superboháčů se pomalu mění. Zatímco dosud investovali spíše přímo do cihel a malty, v letošním roce se chystá pětina z nich investovat nepřímo, například prostřednictvím realitních fondů či nástroje zvaného REIT (Real Estate Investment Trust). Výhodou takto pojaté investice do nemovitostí je větší diverzifikace realitního portfolia a také zbavení se potřeby přímé správy nemovitosti.

Ani nemovitosti ale nejsou automatickým šekem na růst bohatství. Část správců milionářských investičních portfolií proto nabádá k mírnému odklonu od realit. „Aktuálně máme největší obavy z budoucího vývoje nemovitostního trhu, který ještě nereflektoval prudký nárůst úrokových sazeb v ekonomice, a ceny nemovitostí zůstávají vysoko. Dnes si kupujete komerční nemovitost s výnosem hluboko pod zhodnocením, kterého můžete dosáhnout bez rizika na peněžním trhu. To nemůže fungovat dlouhodobě, proto v našich portfoliích postupně snižujeme podíl nemovitostních fondů, jinak vítězů mnoha posledních let,“ nabádá k obezřetnosti David Kufa, ředitel sekce Wealth management v investiční společnosti Conseq.

Soukromý a rizikový kapitál je v kurzu

Téměř čtyři pětiny respondentů průzkumu Knight Frank považují fondy soukromého nebo rizikového kapitálu za stále větší příležitost pro zachování a zhodnocení majetku. Podle společnosti Morgan Stanley dosáhl objem soukromého kapitálu do konce roku 2020 výše 7,4 bilionu dolarů a očekává se, že do roku 2025 dosáhne 13 bilionů dolarů. Globální investice na trhu venture kapitálu, které zahrnují vše od financování začínajících firem, tzv. seed capital, až po vyspělejší start-upy, dosáhly v roce 2021 historického maxima ve výši 643 miliard dolarů. „To je téměř o 100 procent více, než bylo investováno v roce 2020, a přibližně dvacetkrát více než v roce 2002,“ vypočítává studie Knight Frank Wealth Report 2022.

Soukromý kapitál s velkou vervou vtrhl i na trh komerčních realit. Navzdory všem ekonomickým obtížím loňského roku utratili privátní investoři v tomto segmentu 405 miliard dolarů, což představuje 52procentní nárůst oproti roku 2020. Toto číslo je také o 38 procent nad průměrem pětiletky, která končila předpandemickým rokem 2019. Čísla jsou to ohromující při srovnání s investicemi institucionálních investorů. Ti meziročně přidali „jen“ 29 procent a celkový objem jejich investic v roce 2021 byl pouze o 6 procent nad pětiletým průměrem před pandemií.

Pokud jde o povahu investic na realitním trhu, v kurzu jsou především nemovitosti s příznivým ESG profilem, případně ty, u nichž je alespoň potenciál udržitelnosti, což se týká například rekonstrukcí brownfieldů. Dále soukromý kapitál zajímají nemovitosti, které mohou posloužit jako pojistka proti inflaci. Jistá část soukromého kapitálu vnímá reality také jako příležitost ke spekulaci a prostředek k rotaci aktiv. Při uvážení obvyklého pětiletého cyklu by to znamenalo, že se letos na trh dostanou nemovitosti zakoupené v roce 2017, případně o rok či dva dříve, jejichž prodej byl loni a předloni odložen kvůli pandemii.

Zdá se, že vůle soukromého kapitálu nakupovat reality nezná hranic, stejně jako jejich obzor při hledání akvizičních cílů. Společnost Knight Frank se proto obrátila na síť svých konzultantů s dotazem, jaké reality považují v tomto ohledu za atraktivní. „Retailové parky prokázaly solidní imunitu během pandemie. Především díky skladbě nájemníků a vzdušné architektuře mohly zůstat otevřené i během pandemických uzávěr, což investoři oceňují. Druhou oblastí je logistika. Zájem o investice do skladových kapacit je poměrně velký vzhledem k nabídce. Vzhledem k růstu nájemného jde ale o dobrou investiční příležitost,“ komentuje situaci za Česko Ondřej Vlk, specialista tuzemské pobočky Knight Frank na nemovitosti.

Akcie je lepší vybírat

Při rozhodování o investicích do akcií zohledňují milionáři spíše fundament společnosti a její potenciál do budoucna než osobní zkušenost či její profil ESG.

Nemalou část svých investic do akcií lidé zastoupení v průzkumu J&T Banka Wealth Report konzultují s privátním bankéřem. Nejčastější formou investice je přímý nákup konkrétního titulu, následovaný podílovými či ETF fondy. Pokud jde ale o objem investovaných prostředků, je toto pořadí obrácené. Platí rovněž, že mladší lidé se spíše kloní k nákupům konkrétních titulů, zatímco starší investoři se drží akciových fondů.

ETF neboli fondy obchodované na burze umožnily investorům alokovat kapitál do jednotlivých indexů. Tento finanční nástroj se stal fenoménem poslední dekády. Jak ale upozorňuje Roman Koděra, privátní bankéř J&T Banky, každá doba si žádá pečlivé zvážení cíle investice do akcií. „Aktuální situace spíše nahrává výběru jednotlivých titulů, tedy firem, které již několikrát dokázaly překonat krizové roky, než investicím do celku reprezentovaného indexem,“ říká bankéř s tím, že i dosavadní letošní investice portfolio manažerů J&T Banky prokázaly vhodnost selektivního investování.

Milionáři kryptoměnám moc nevěří

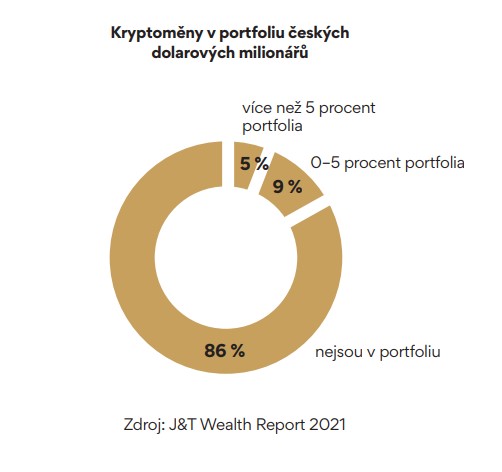

Loňské extrémní zhodnocení bitcoinu a na něj navázaného celého kryptoměnového trhu přirozeně vzbudilo pozornost i mezi zdejšími milionáři. Stále však platí, že pro polovinu milionářských respondentů jde o téma zcela vzdálené a jako investiční příležitost nezajímavé. Zhruba čtvrtina se o obor virtuálních měn zajímá, přičemž část z nich také investuje, a sleduje zejména vývoj kolem technologie blockchain a jejího disruptivního potenciálu. Zbývající čtvrtina téma pozoruje zpovzdálí a případnou investici zvažuje.

Obecně tuzemské boháče na kryptoměnovém trhu láká vidina vysokých zisků spojená s vysokou volatilitou, která je ale naopak částí respondentů chápána jako příliš velké riziko. Odrazuje je rovněž jistá umělost aktiva, za nímž není žádný fundament, a také neúnosně hluboká environmentální stopa za těžbou kryptoměn. Na obří energetickou náročnost systému kryptoměn reagovalo ethereum, které po zářijové změně nazvané The Merge snížilo svou energetickou náročnost o 99 procent.

Když už někdo z českých milionářů do těchto nejistých vod vstoupí, jeho expozice zůstává velmi nízká. Jen každý dvacátý tomuto stále novému trhu důvěřuje natolik, aby mu svěřil více než pět procent investičního portfolia.

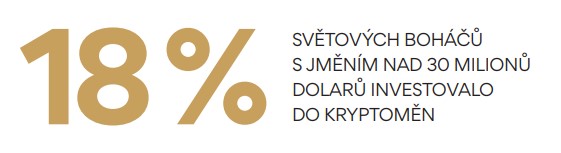

Z dalšího srovnání vyplývá, že čeští dolaroví milionáři jsou ve vztahu ke kryptoměnám a celému světu okolo blockchainu o poznání zdrženlivější než ti globální. Jak uvádí studie Knight Frank Wealth Report za rok 2022, kryptoměny jsou přítomné v investičním portfoliu 18 procent ultrabohatých lidí. Do nezaměnitelných tokenů, tedy digitálních aktiv NFT, která jsou zdejšími milionáři v podstatě zcela opomíjená, investovalo 11 procent lidí z téže skupiny. Stále je to minorita proti prověřeným investičním aktivům, jako jsou nemovitosti či akcie, ale vzhledem k tomu, že jde o aktiva, která před pár lety neexistovala, je to pozoruhodný výsledek.

Tuzemští a světoví boháči, kteří kryptoměnám nedůvěřují, jmenují prakticky stejné důvody. Třetina respondentů globálního průzkumu Knight Frank uvedla, že za jejich neochotou investovat jsou obavy o bezpečnost. Není se příliš co divit vzhledem k tomu, že kriminalita jen v roce 2021 z kryptoměnového trhu odsála 14 miliard dolarů. Podstatnějším faktem, který zmínilo více než 60 procent respondentů, je však přetrvávající nedostatečná obeznámenost s fungováním trhu.

Zajímavá je schopnost diferencovaného vidění světa kolem technologie blockchain. „Přílišné zaměření na často bláznivý svět kryptoměn a NFT představuje riziko, že nám uniknou podstatnější potenciální příležitosti, které nabízí digitální revoluce, jako jsou decentralizované finance a Web3 (decentralizovaná verze celosvětové sítě založená na blockchainu). Přibližně 61 procent respondentů našeho průzkumu totiž nyní vidí technologii blockchain jako rostoucí příležitost,“ uvádí studie Knight Frank Wealth Report.

Čekají to nejlepší, připraveni jsou na nejhorší

Důvěru milionářů v politickou reprezentaci zásadně nahlodalo již nepřesvědčivé řešení koronavirové krize. Nynější kombinace ozbrojeného konfliktu za branami EU s extrémními cenami energií způsobuje negativní sentiment i u velmi majetných lidí. Přesto 15 procent z nich očekává v dalším roce nárůst svého bohatství o více než 10 procent, zhruba polovina z nich pak čeká mírné rozmnožení majetku v rozsahu 2 až 9 procent. Přibližně třetina vyhlíží stagnaci.

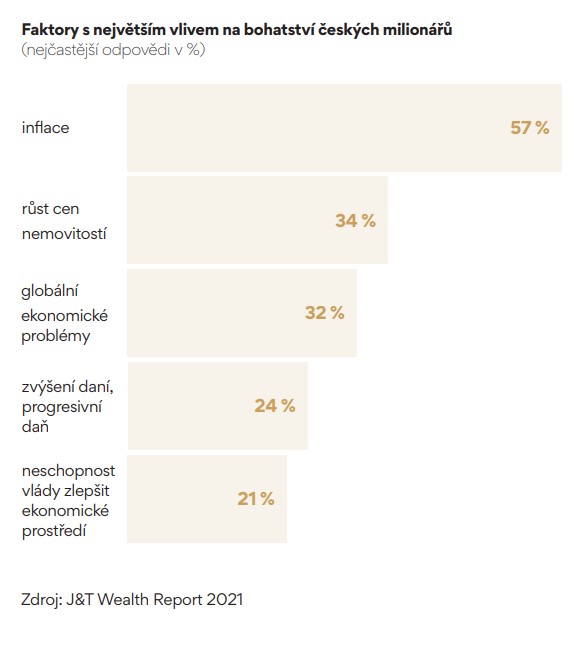

Nadpoloviční většina tuzemských dolarových milionářů očekává, že tím nejpodstatnějším z negativních vlivů na jejich majetek bude inflace. Obávají se, že tento jev bude přetrvávat delší čas a jejich podnikání může ovlivnit i negativním dopadem na poptávku po zboží, které vyrábějí jejich firmy.

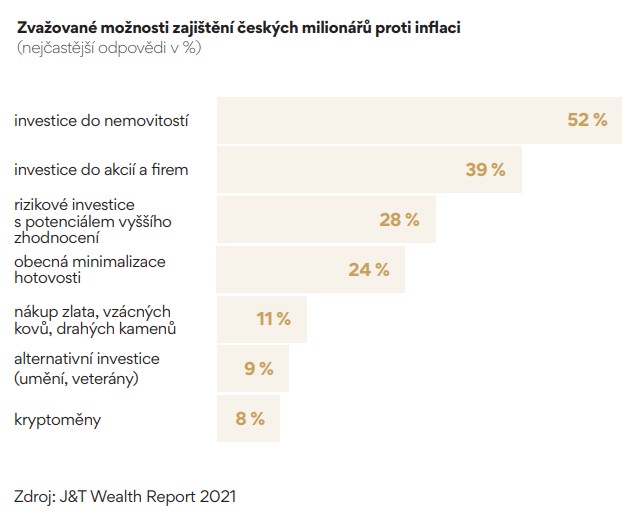

Proti znehodnocení bohatství inflací se snaží zajistit investicemi do nemovitostí a akcií. Asi čtvrtina z oslovených se obrací i k rizikovějším aktivům, kde očekávají vyšší výnos, který může inflaci porazit.

Alternativní investice patří do portfolia

Strašák inflace vede tuzemské dolarové milionáře vedle sázek na osvědčené bezpečné přístavy také k diverzifikaci investic, a menší část portfolia tak směrují i k alternativním investicím typu cenných kovů, uměleckých děl, veteránů či digitálních aktiv.

Zajímavý vývoj prodělala hodnota zlata, kterou šok z příchodu pandemie koronaviru vystřelil z 1500 dolarů za unci na cenu převyšující 2000 dolarů v polovině roku 2020. Dnes je však cena opět o poznání níže, když se pohybuje kolem 1600 dolarů. „V době covidové mělo zlato vynikající výkonnost, letos to ovšem neplatí. Výkonnost je záporná kvůli růstu úrokových sazeb i silnému dolaru. Historie ukázala, že se výkonnost tohoto aktiva pohybovala v extrémních hodnotách – buď velmi vysoko, nebo nízko. I tady platí, že je třeba myslet nikoli na trendy, ale vhodně definovat svůj rizikový profil a nastavit tomu odpovídající zastoupení jednotlivých tříd aktiv,“ říká Petr Slabý, ředitel Privátního bankovnictví Komerční banky.

Poslední roky v tuzemsku také přejí investicím do umění, soudě alespoň podle vývoje hodnoty Indexu ART+, který reflektuje komplexní dění na českém aukčním trhu. Ten měl za sebou období relativně strmého růstu nastartovaného zhruba v polovině roku 2016, aby s nástupem koronavirové pandemie zahájil prudký sestup. Koncem roku 2020 ale sestup našel své dno a index se od té doby vyšplhal k novým maximům. Letos v květnu se jeho hodnota dostala na nový rekord 1793 bodů. Přispěla k tomu i jedna velmi povedená aukce Galerie Kodl z letošního května, v níž se 10 nejdražších děl vydražilo za 266 milionů korun. Na seznamu vydražených děl byl i Staropražský motiv Bohumila Kubišty, jehož cenu zájemci vyhnali na 123,6 milionu korun včetně provize, což je nejvyšší částka kdy dosažená v českých aukčních síních.

Budoucnost je Meta?

Jestliže do vypuknutí pandemie koronaviru byl vývoj ve světě technologií překotný, pak pandemie zafungovala jako dodatečné turbodmychadlo. Přímo před očima se rodí nový virtuální svět, který však může přinášet reálné zisky, reálné investiční příležitosti, proti nimž se starý dobrý finanční trh jeví jako roztomilá vzpomínka na Divoký západ či první republiku.

V tomto novém světě zosobněném ideou Metaverse se nekladou meze představivosti ani ziskovosti. Příkladem může být virtuální platforma Decentraland spuštěná v únoru 2020. Uživatelé si zde mohou kupovat nemovitosti coby NFT, platí za to v kryptoměně MANA postavené na technologii blockchain za použití stejných principů jako u populární měny ethereum. V uplynulém roce se v Decentralandu uskutečnilo 21 tisíc realitních transakcí v souhrnné hodnotě 110 milionů dolarů. Ačkoli se může zdát, že jde o úlet pro pár ajťáků, pozemky a domy tu nakoupily společnosti Samsung, Adidas či PwC. Aukční dům Sotheby´s v Decentralandu uskutečnil svou první aukci v Metaverse.

Celý trh digitálních aktiv NFT zaznamenal obrovský růst v letech 2020 a 2021, kdy se zobchodovaný objem zvýšil z 82 milionů na 17 miliard dolarů. Zdálo se, že vznikl zcela nový trh, kde bude snadné zbohatnout. Módní značka Gucci v době největšího boomu například prodala virtuální NFT kabelku za vyšší cenu než reálný produkt ve fyzickém světě. Jenže letos se stroj na peníze zadrhl. Vysoké náklady na energie a velká uhlíková stopa spojené s ověřováním blockchainových transakcí, častý výskyt podvodů a obava z toho, že jde především o přefouknutou bublinu, vedla k odlivu prostředků z trhu. Kdo by také nakupoval virtuální kabelky, když ve zprávách vidí velmi reálné tanky v bojovém nasazení na území Evropy.