- Poptávka po kancelářích v Brně se mění, firmy jsou vzhledem k vyšším nákladům rezervovanější vůči závazkům

- Nová výstavba na trh přinese další metry, což spolu s chováním nájemců bude postupně snižovat jeho absorpci

- Volné metry se budou zaplňovat postupně a pomalu, pomohl by příchod dalších mezinárodních firem

Většinu kancelářských nájemců v Brně dlouhodobě tvoří především mezinárodní centra sdílených služeb a technologické firmy, v posledním desetiletí však zájem tohoto typu společností umístit zde své sídlo postupně ochladl. Rozhodovací procesy se zpomalily, postoj je rezervovaný a ochota k dlouhodobým závazkům nízká. Nejistota je dána mimo jiné geopolitickou situací, ale roli hrají i důvody čistě lokální: úbytek dříve početné pracovní síly z řad brněnských studentů, růst životních nákladů či slabá zahraniční propagace a obchodní přístup Brna oproti srovnatelným (hlavně polským) městům regionu CEE, v němž například chybí pobídky.

Další změnu přineslo rozšíření hybridní práce, při níž firmy díky práci mimo kancelář mohou snižovat počty stálých pracovních míst a zároveň měnit využití kancelářských prostor, aby lépe odpovídaly současným potřebám zaměstnanců. V konečném důsledku taková změna neznamená vždy redukci, ale často také zvětšení pronajímané plochy. Z nájemců, kteří nyní přebudovávají své prostory, asi čtyřicet procent jejich velikost redukuje, některé společnosti kvůli efektivitě konsolidují i více poboček do menšího počtu budov. Třicet procent firem ale i při změnách uspořádání zůstává na stejné výměře a dalších třicet procent expanduje.

Hybridní model se stal normou, které se budou muset přizpůsobit i dříve postavené kancelářské budovy: prostory vybudované v minulé dekádě již neodpovídají současným potřebám zaměstnavatelů ani zaměstnanců.

Aktivní development a konsolidace firem snižují obsazenost, což bude ve střednědobém horizontu pokračovat

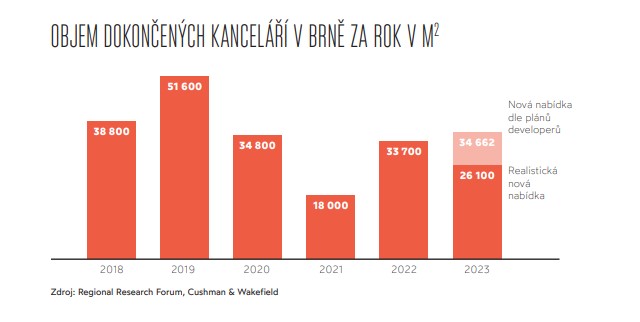

Zároveň v Brně probíhá nová kancelářská výstavba – loni bylo dokončeno 33 000 metrů čtverečních, což je oproti předchozímu roku nárůst o 84 procent. Dalších asi 35 000 metrů čtverečních je momentálně ve výstavbě, z toho 26 100 metrů čtverečních by se mělo dokončit letos (pokud se realizují všechny plány developerů, bude to ještě o něco více). Na brněnský trh tak v horizontu tří let přibude významné množství plochy, o kterou zatím nejspíš nebude zájem. Absorpce brněnského trhu naráží na limity a velmi nejisté nájemní podmínky. Některé do budoucna plánované projekty se proto odkládají.

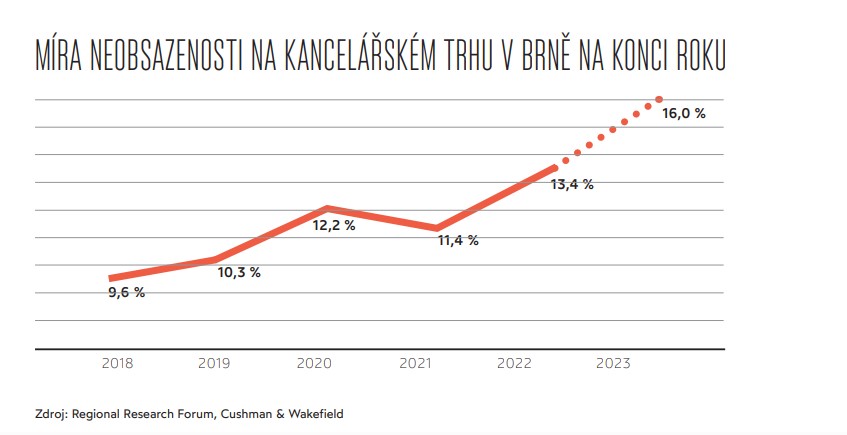

V Brně se dá pro příští roky očekávat nárůst neobsazenosti až na šestnáct procent, neboť zájemců o nové prostory nebude dostatek. Staví se přitom ve vysoké kvalitě, projekty splňují stále větší nároky firem na pracovní prostředí i na soulad s principy ESG. To spolu s vysokými stavebními náklady zvyšuje tlak na cenu nájmů – původně se pro roky 2025 až 2026 mluvilo o nárůstu ze současných 16,5 až na 20 eur za metr čtvereční měsíčně.

Kvůli snižující se absorpci a nárůstu neobsazenosti se 20 eur nyní zdá nereálných. Jsou sice jednotlivé projekty, kde se za tuto cenu kancelářské prostory pronajímají, ale nejde o tzv. prime rent, nejvyšší dosahované nájemné. To nejspíš zůstane pod 18 eury, a to i v příštích několika letech.

Platit vyšší nájemné si mohou dovolit jen úspěšné menší technologické firmy do 100 zaměstnanců a 1000 pronajímaných metrů čtverečních. Velká centra sdílených služeb, která jsou v Brně hlavním nájemcem kanceláří, ale takovou cenu neakceptují – zvláště v aktuální situaci.

Investice do nových kanceláří čelí problémům s výnosností

Kvůli trvale relativně nízkým úrovním nájmů a zároveň stále rostoucím stavebním nákladům musejí developeři kanceláří v Brně i nadále počítat s mnohem nižší rentabilitou svých projektů. Ta zde průměrně dosahuje 15–20 procent oproti 20–25 procentům v Praze. Jsou případy, kdy se u plánovaných projektů cena stavebních nákladů a očekávaného profitu dostává na hranici valuační hodnoty projektu i nad ni. Trh se tak stává méně atraktivní zejména pro institucionální developery.

Spekulativní výstavba již dříve v Brně vyžadovala značnou dávku odvahy – a u výstavby v příštích letech to bude platit ještě více. Jedině dobře pozičně usazený a stavebně i leasingově nastavený projekt má šanci uspět, banky vyžadují předpronájem ve výši třicet až padesát procent. Na druhou stranu – příklady jiných regionálních měst ukazují, že poptávka mnohdy následuje nabídku a zájemci o nové, větší prostory často vyžadují ujištění, že se projekt opravdu začne stavět.

Volné metry se budou zaplňovat postupně a pomalu

V následujících letech tak budeme v Brně svědky vzniku nových kancelářských projektů, které ale zatím zůstanou zčásti neobsazené. Než se trh opět oživí, bude to ještě nějaký čas trvat, a volné metry se budou zaplňovat postupně a pomalu. Napomoci by tomu mohl příchod nových firem – k tomu je ale potřeba aktivnější zapojení města a státu, tak jako v jiných regionech CEE.

O Cushman & Wakefield

Společnost Cushman & Wakefield (NYSE: CWK) je předním světovým poskytovatelem realitních služeb, které ve výjimečné kvalitě dodává nájemcům i vlastníkům nemovitostí. Cushman & Wakefield je jednou z největších firem v sektoru komerčních nemovitostí: zaměstnává na 50 000 lidí ve 400 pobočkách v 60 zemích světa. V roce 2021 dosáhly příjmy společnosti 9,4 miliardy dolarů, a to díky aktivitám v oblasti správy budov, nemovitostí a projektů, pronájmu, investičních trhů, oceňování nemovitostí a dalších služeb. Více informací naleznete na www.cushmanwakefield.com nebo sledujte jejich LinkedIn, Facebook, Twitter a Instagram.